Привет! Меня зовут Егор Летов. Сегодня на обзоре щепетильная тема — сколько реальный налог на зарплату и где обманывают в расчетах.

Уже многие слышали, что налоговая ставка в России не 13%, а целых 43%. Ораторы приводят убедительные аргументы, прибавляя все виды и получая заветные 43%. Но это не так! Реальная ставка всего 33% и он один из самых низких в мире.

Чем статья будет полезна? Материал сделает Вас более осведомленным в сфере налогообложения и позволит выигрывать спор на тему — сколько налог на зарплату в России 13% или 43%. Ведь Вы будете знать правильный ответ — 33%.

Дисклеймер: Материал относится к познавательному разделу. Здесь придется немного подумать и проанализировать полученную информацию. Если не готовы раскинуть мозгами, то проще будет закрыть статью, т.к. материал не принесет морального удовлетворения. НДС в расчете не учитывается.

- Виды налогов на зарплату в 2023 году для физических лиц

- Отчисления процентов с заработной платы, таблица

- Сколько процентов реальный налог на ЗП в России 2023

- Почему получилось 33, а не 43 процента

- Налоги платит работник или работодатель

- Когда можно вернуть НДФЛ физическому лицу.

- Сравнение мировых налогов

- Повышение НДФЛ до 15% в 2021 году

- Заключение

Виды налогов на зарплату в 2023 году для физических лиц

Налоги с ЗП можно разделить на две части:

- Платит сам работник — работодатель удерживает НДФЛ (Налог на доходы физических лиц).

- Работодатель платит за сотрудника — страховые взносы.

Для удобства приведу таблицы:

Отчисления процентов с заработной платы, таблица

| Процент НДФЛ от зарплаты | Примечание |

|---|---|

| 13% | Размер подоходного, который платят большинство граждан РФ |

| 30% | Ставка для нерезидентов РФ, то есть для лиц работающих в России, но зарегистрированных в другой стране |

Страховые взносы в бюджет платит работодатель. Например, если работнику начисляли ЗП 100 000, то на страховые взносы дополнительно ушло еще 30 000. таким образом фонд оплаты на отдельного работника составил 130 000 рублей.

Но из-за отсутствия желания изучать законы, некоторые граждане даже не подозревают о таких выплатах.

| Виды страховых взносов | Ставка |

|---|---|

| ПФР (пенсионный фонд России) | 22% |

| ФСС (фонд социального страхования) | 2,9% |

| ФОМС (фонд обязательного медицинского страхования) | 5,1% |

Итого работодатель платит взносов за работника 30% от оклада.

Да, я знаю, что есть вариации налоговых платежей. Ведь при определенных обстоятельствах сбор увеличивается или уменьшается. Но представленные цифры всегда берутся за основу, потому что именно такие налоги платит большинство физических и юридических лиц в бюджет государства. Потому в рамках данной статьи буду оперировать такими данными.

Не забудь написать и почитать комментарии под постом. Выскажи свое мнение.

Таким образом, сумма налогов с зарплаты 13+20+2,9+5,1 (в том числе социальные отчисления и подоходного), получается 43% ложится на плечи работника. Какие тут 33%?!

Почти половину зарплаты забирает нерадивое государство. Грабит народ — как заявляют всеми известные бьюти блогеры.

Можно закрывать статью. Писать, что автор дилетант и не умеет считать простые числа. Но секунду, друзья! Все не так просто.

Сколько процентов реальный налог на ЗП в России 2023

Когда складываем все виды налогов и правда получается 43%. Но это ошибочное представление из-за неправильного расчета.

Советую почитать: Как сэкономить на выборе платежа по кредиту.

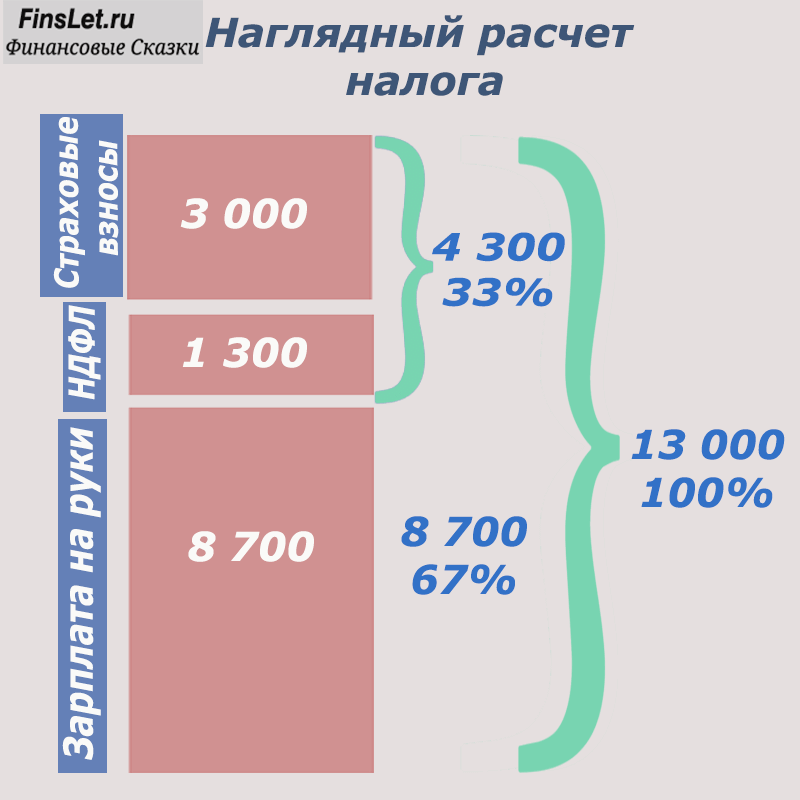

Приведу простейший пример расчет заработной платы и начисления налога на полученную ЗП. Не верите мне, просто сделайте подсчеты на листке бумаги:

Предположим, ЗП работника 10 000 рублей, значит налоги, уплаченные в пользу государства, будут равняться:

- Удержанный НДФЛ 13% = 1300 р.

- ПФР 22% = 2200 р.

- ФСС 2,9% = 290 р.

- ФОМС 5,1% = 510 р.

Из них: 1300 оплатил САМ работник, а 3000 дополнительно оплатил работодатель в виде взносов в фонды.

Что имеем по факту. Гражданин получил зарплату на руки 8700 рублей (10 000 — 1300). А работодатель заплатил 3000.

И теперь просто все сложим: 8700+1300+2200+290+510. Получим 13000 рублей — это общий фонд заработной платы (условно для понимания расчета, а не бухгалтерского отчета) на конкретного человека каждый месяц из которых 4300 уходит на все налоги.

Теперь финт руками. Узнаем сколько процентов платит работающий человек, 4300 делим на 13 000 и получаем 33%.

Таким образом каждый работающий человек в белую платит всего 33% в пользу государства. А не 43, как заявляют гении либеральной математики.

Почему получилось 33, а не 43 процента

В предыдущей главе я постарался расписать данный процесс максимально подробно. Но если кто-то не понял, то поясню дополнительно.

Складывать только проценты — это некорректно, т.к. процент это относительная цифра, а нужны абсолютные. Поэтому нужно считать проценты именно от общего заработного фонда. Потому что проценты начисляются на тело оклада, и только потом образуется общий заработный фонд.

Еще проще, если бы оклад был 13 000 и на него налагался 43%, то мы бы получали на руки 7400 (13 000* 57%), но получаем 8700. Понимаете суть?

Налоги платит работник или работодатель

Особо пытливые умы задались вопросом. — «Если работодатель платит за нас 30%, значит ему выгодно уменьшать оклад, чтобы самому платить меньше».

На деле так и происходит. Именно поэтому придумали серую зарплату, чтобы уходить от части налогов.

Т.к. окладная часть напрямую зависит от оплаты работодателем страховых взносов. Можно справедливо заметить, что технически страховые взносы платит работодатель, но фактически сам работник.

Отсюда следует, общий фонд заработной платы (технически, а не бухгалтерски) равняется 13 тыс. рублей (оклад + взносы: 10 000+3 000).

Как понимаете, те страны, где нет обязательств у работодателя платить страховые взносы вместо работника, то все взносы платит сам работник, но и окладная часть в таких странах больше, т.к. работодателю нет смысла занижать оклад из-за своих издержек.

Сейчас наблюдается тенденция к переходу к белой ЗП. Потому что становится сложнее обналичивать средства, например, для того же ООО. Но у ИП пока серая зарплата — это часть корпоративной культуры, т.к. просто вывести деньги в наличку.

Когда можно вернуть НДФЛ физическому лицу.

Информация взята с сайта федеральной налоговой службы (источник в конце статьи).

Имущественный вычет. Можно вернуть максимум 260 тыс. за покупку жилья и 390 тыс. с уплаченных процентов по ипотеки.

Например, если жилье стоит 2 млн., вернуть можно 260 тыс. если стоит 5 млн, то вернуть можно те же 260 тыс. Когда цена 1 миллион, то вернуть можно 130 тыс.

Социальный вычет. Входит две основные группы возврата налога: возврат за лечение и обучение.

Максимальный расход с которой можно вернуть 13% — 120 тыс. Таким образом максимум можно вернуть 15 600 рублей. Но в сумму 120к не входит оплата за обучения за детей (до 50 тысяч рублей в год на каждого ребенка) и оплата медицинских услуг (возврат подоходного налога неограничен).

Таким образом максимальный вернуть за обучение можно: 15 600 + 6500 за каждого ребенка + неограниченно за медицинские услуги.

Стандартные налоговые вычеты (вычет на детей). Если у налогоплательщика есть ребенок, он уменьшает ежемесячный доход на 1400 рублей, если детей двое — на 2800 рублей, если трое — на 5800 рублей. Когда есть только один родитель, то вычет удваивается.

Когда зарплата с начала года начинает превышать 350 тысяч рублей (то есть вычет идет на те месяца, пока общий доход не буде равняться 350 тыс.), стандартный вычет за оставшиеся месяцы больше не положен. В следующем году право на него появится снова.

Инвестиционный вычет. Если открыть индивидуальный инвестиционный счет и не закрывать его в течение 3 лет, то появляется две льготы:

- Вернуть НДФЛ. Максимум можно вернуть 13% с 400 тыс. то есть 52 тыс.

- Не платить НДФЛ с ИИС.

Сравнение мировых налогов

| Место | Страна | Ставка НДФЛ,% |

|---|---|---|

| 1 | Швеция | 57 |

| 2 | Дания | 56 |

| 3 | Япония | 56 |

| 4 | Австрия | 55 |

| 5 | Финляндия | 54 |

| 6 | Аруба | 52 |

| 7 | Нидерланды | 52 |

| 8 | Бельгия | 50 |

| 9 | Израиль | 50 |

| 10 | Словения | 50 |

| 11 | Ирландия | 48 |

| 12 | Португалия | 48 |

| 13 | Исландия | 46 |

| 14 | Люксембург | 46 |

| 15 | Австралия | 45 |

| 16 | Китай | 45 |

| 17 | Франция | 45 |

| 18 | Германия | 45 |

| 19 | Греция | 45 |

| 20 | Южная Африка | 45 |

| 21 | Испания | 45 |

| 22 | Соединенное Королевство | 45 |

| 23 | Зимбабве | 45 |

| 24 | Италия | 43 |

| 25 | Папуа Н.Г. | 42 |

В таблице привел условно самые высокие ставки НДФЛ в мире. И во многих странах работодатель также платит страховые взносы, как и в России, при этом НДФЛ в этих странах не детский. Сможете примерно посчитать итоговый доход?

Поэтому, когда слышите про большие зарплаты в Европе, необходимо учитывать особенности налогообложения. Плюс знать паритет покупательной способности. Только после этого делать вывод о величине заработной платы.

Налоговая ставка в России одна из самых маленьких в мире. Даже на ООО или ИП налогообложение мизерный относительно других развитых стран.

Повышение НДФЛ до 15% в 2021 году

С 2021 года действует повышенная ставка НДФЛ 15% для лиц, чей годовой доход 5 миллионов и больше. Таким образом, если зарабатываете в месяц от 416,6 тыс. то заплатите НДФЛ 15%.

Это очередной шаг в сторону полноценного налога на богатых. Наше правительство движется в верном направлении.

Заключение

Тезисы из статьи:

- Реальный налог на ЗП в России 33%, а не 43%.

- Налоговая ставка одна из самых маленьких в мире.

- В 2021 для богатых людей НДФЛ повысили до 15%.

Замечу, НДС в расчете не учитывался. Если мы говорил про реалии Российской экономики, то просто прибавить к общему расчету 20% будет финансово не верно. С другой стороны для упрощения расчета, это сделать можно. Итого получится 53% суммарный налог с учетом НДС.

Уверен, после прочтения материала ясности в налогообложение будет немного больше. Значит статья написана не зря!

Друзья, спасибо, что дочитали материал до конца! По всем вопросам пишите в комментариях. Всегда готов к конструктивной дискуссии.

Сейчас поисковые системы очень слабо продвигают познавательный контент. К сожалению, большой аудитории статья не наберет. Поэтому если материал действительно был полезным и интересным, то поделитесь ссылкой с друзьями и подпишись на FinsLet.ru. Спасибо! Сделаем этот мир немного лучше.

Используемые источники:

- Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ (ред. от 17.02.2023) (с изм. и доп., вступ. в силу с 01.03.2023).

- Налоговые вычеты по НДФЛ. Сайт Федеральной налоговой службы.

- Госдума одобрила закон о повышении НДФЛ до 15%.

Советую почитать:

А у меня возникло такое сомнение. Приводятся в пример налоговые ставки других стран, Например, самый высокий вычет в Швеции — 57% (о, май гад). Но отсюда вопрос, нет ли такой же ошибки в расчетах, как и с нашими 43%)) Тогда, если высчитывать корректно, то получатся также более низкие цифры.

Дополню расчет по удержаниям при выплати зарплаты.

100:1.2=83,334 (НДС)

83,334:1,3=64,103 (Пенсионный,соцстрах,медстрах)

64,103 -13%=55,77 (Подоходный налог)

И это еще без «травматизма»

Таким образом 100-55,77=44,23 (%) общее удержание при выплате зарплаты.

Спасибо за комментарий! Но нужно учитывать, что компания платит в казну разницу НДС с проданного и купленного товара, поэтому отнимать 20% с зарплаты не корректно.

Если Вы отнимаете НДС на покупки, то гражданин РФ не всегда платит 20%. На целый ряд продуктов НДС 10%, на ряд медикаментов НДС нет.

В случае, когда гражданин покупает у малого предприятия, то НДС не платит вообще, т.к. малый бизнес сидит на УСН, и не является плательщиком НДС.

можно узнать, почему в первых двух примерах делите на 1.2 и 1.3 ?

можно узнать, почему в первых двух примерах делите на 1.2 и 1.3 ?

Расчет хорош,но Вы забываете про НДС,который фактически уплачивается с зарплаты и налогов !!! Т.Е. из 100 руб на Ваши расчеты остается 100:1.2=83,33

Дядя в ФОТ НАЛОГИ НЕ ВКЛЮЧАЮТСЯ.ИЗУЧАЙТЕ МАТЧАСТЬ

Слово «дядь» в вашем случае обособляется запятыми. Это насчет матчасти.

Статья создана с целью рассказать, какой реальный налог платит работодатель, а не по каким статьям финансовой отчётности проходят эти расходы.

И ваш комментарий не отменяет факта, что реальный налог на ЗП всего 33% и неважно по какой статье расхода он начисляется.

Спасибо за информацию! Еще нигде не встречал инфу про 33%. Обычно форсят про 43% и кричат, что все пропало, какое государство плохое:)

Спасибо за отзыв!

чушь

Вы можете аргументировать свои слова?

Спасибо, нужно помощь сильно но кругом»вода» как не быть дурой, страшно.